摘要:打折促销、销售送劵、买一赠一、积分抵减、销售返利、销售折让、现金折扣等等,不管这些术语用的多绕,多秀,其实回归本质,无非就是少给钱或多给货嘛。销售折扣、销售折让、现金折扣你还搞不清?销售折扣、销售折让、现金折扣如何开具发票? 我们在判断如何进行税会处理的时候,如果被这些术语所困,那脑壳肯定都是懵懵的,经济业务形式多样,我们需要抽丝剥茧,仔细分析,辨别业务实质,从而进行正确的处理。 1、商业折扣有时候也叫销售折扣或者折扣销售,是指企业为促进商品销售而在商品标价上给予的价格扣除,其实实质上就是销售行为发生之前,销售方给予的价格优惠,为了抓住客户的消费心理,买多少给多少折扣,一般是在交易成立付款之前给予折扣。 比较常见的形式你比如说 折扣销售,这种比较简单粗暴,也经常看到,跳楼折扣价,打多少折就是这种。 销售送券,比如买够1000,送你200代金券,可以现送现用,当然也可以以后用,这个实质也是折扣销售,不就是相当于变相打个折嘛。 这种折扣行为一般都是允许按照实际收到的货款计增值税的,但是在发票上是有要求的。 根据《国家税务总局关于折扣额抵减增值税应税销售额问题通知》(国税函[2010]56号)规定,纳税人采取折扣方式销售货物,销售额和折扣额在同一张发票上分别注明是指销售额和折扣额在同一张发票上的“金额”栏分别注明的,可按折扣后的销售额征收增值税;未在同一张发票“金额”栏注明折扣额,而仅在发票的“备注”栏注明折扣额的,折扣额不得从销售额中减除。 四川省国家税务局公告2011年第7号 四川省国家税务局关于买赠行为增值税处理问题补充意见的公告 纳税人采取“购物返券”方式销售货物开具发票问题。销货方开具发票(含增值税专用发票、增值税普通发票、通用机打普通发票和通用手工版普通发票)时,对在同一张发票上注明“返券购买”的货物金额,应作为折扣额在总销售额中扣减。 买一赠一,这种情况非常多,经常逛淘宝、京东都会有这种活动,比如买抽油烟机赠送榨汁机。实质其实它就是折扣销售,无非就是有些折扣销售直接减钱,这种折扣直接送物品,是实物折扣。你也可以把它看做一种“捆绑销售”,它并非无偿赠送,而是建立在购物的基础上的。 如果实质属于这种情况,符合条件情况下增值税上一般不视同销售。 四川省国家税务局公告2011年第6号 规定,“买物赠物”方式,是指在销售货物的同时赠送同类或其他货物,并且在同一项销售货物行为中完成,赠送货物的价格不高于销售货物收取的金额。对纳税人的该种销售行为,按其实际收到的货款申报缴纳增值税,但应按照《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函〔2008〕875号)第三条的规定,在账务上将实际收到的销售金额,按销售货物和随同销售赠送货物的公允价值的比例来分摊确认其销售收入,同时应将销售货物和随同销售赠送的货物品名、数量以及按各项商品公允价值的比例分摊确认的价格和金额在同一张发票上注明。 关于开票 实践中,折扣销售开票的问题其实可以直接简单的以折扣后的金额来开具发票,相当于最终实现的销售价格就是你折扣后的价格。但是如果需要完整的展示你的折扣金额,那开票就有要求了。 根据《国家税务总局关于折扣额抵减增值税应税销售额问题通知》(国税函[2010]56号)规定,纳税人采取折扣方式销售货物,销售额和折扣额在同一张发票上分别注明是指销售额和折扣额在同一张发票上的“金额”栏分别注明的,可按折扣后的销售额征收增值税;未在同一张发票“金额”栏注明折扣额,而仅在发票的“备注”栏注明折扣额的,折扣额不得从销售额中减除。 比如这张发票,商家促销,店铺给了7.5的折扣,实际252,折扣后244.5。在开票系统使用折扣开票功能即可开具发票。 公司按照折扣后的金额确定收入和税金。 具体开票软件如何操作,我们从税控盘、金税盘、UKEY分别来看看。 开具发票时具体怎么操作? 税控盘操作

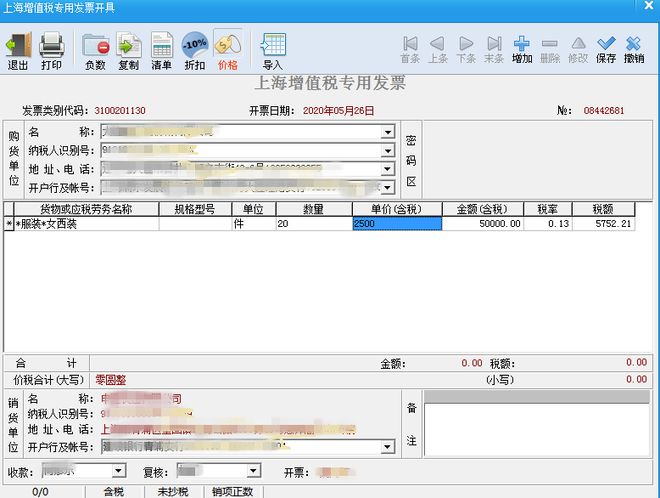

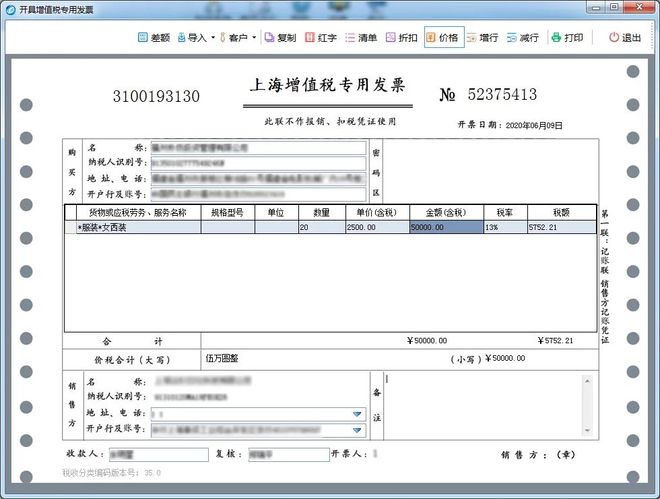

2.如下进入发票界面,按照折扣前开票金额填列发票信息:数量×原销售单价。

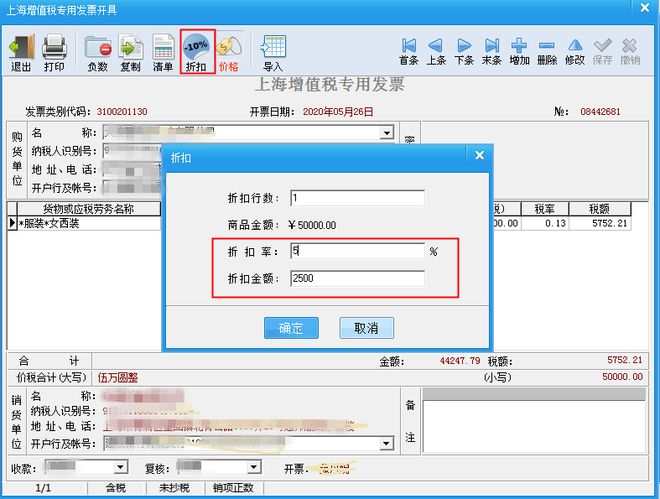

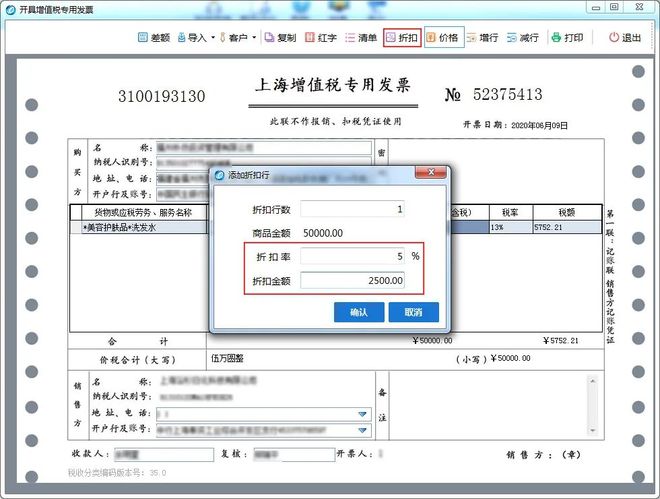

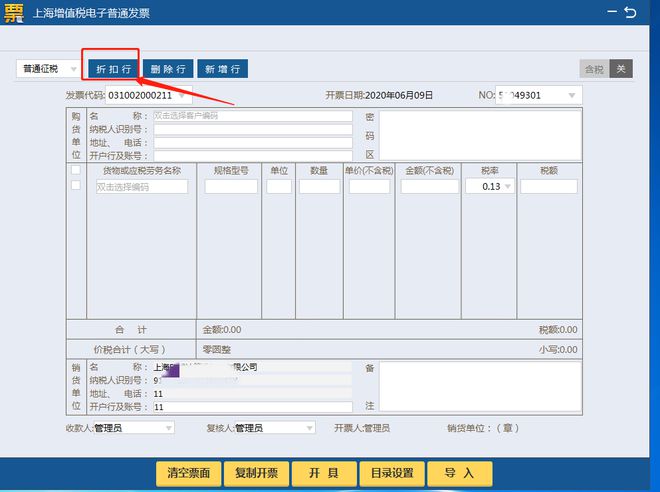

3.发票信息填列好后,点击折扣按钮,将跳出折扣信息界面,在折扣框内输入折扣率或者折扣金额。 窍门 我们可以通过输入折扣率计算折扣额,同时也可以输入折扣金额倒推折扣率,可根据公司实际情况选择不同方式。(有的公司对此批货直接给予5%的折扣,有的公司是对此批货给予多少金额的折扣。)如下:

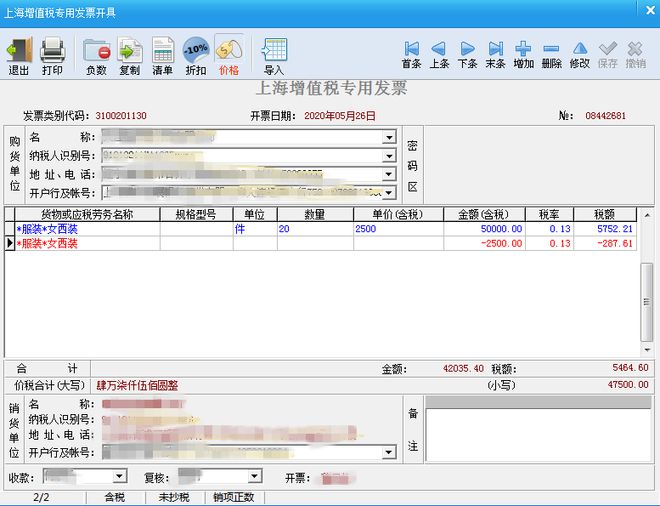

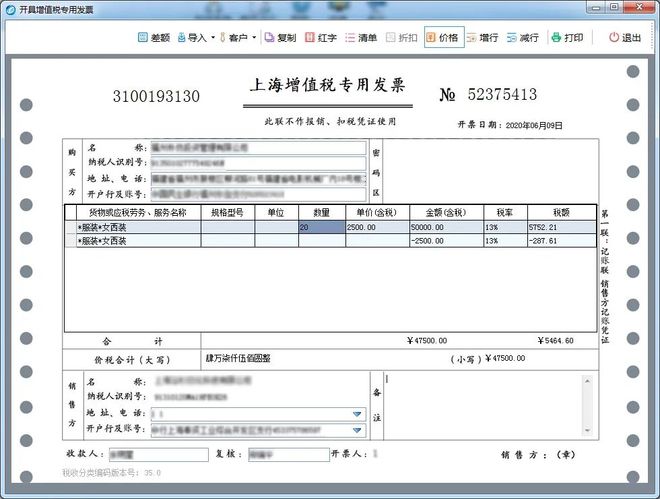

4.折扣信息填列完后,点击确定,再次检查发票金额是否有误,若没有问题正常打印出来即可。 折扣销售票面如下:

金税盘操作

2.如下进入发票界面,按照折扣前开票金额填列发票信息:数量×原销售单价。

3.发票信息填列好后,点击折扣按钮,将跳出折扣信息界面,在折扣框内输入折扣率或者折扣金额。

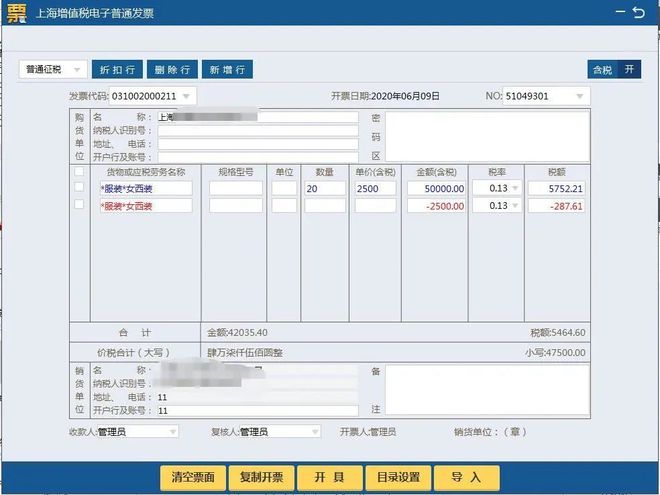

4.折扣信息填列完后,点击确定,再次检查发票金额是否有误,若没有问题正常打印出来即可。 折扣销售票面如下:

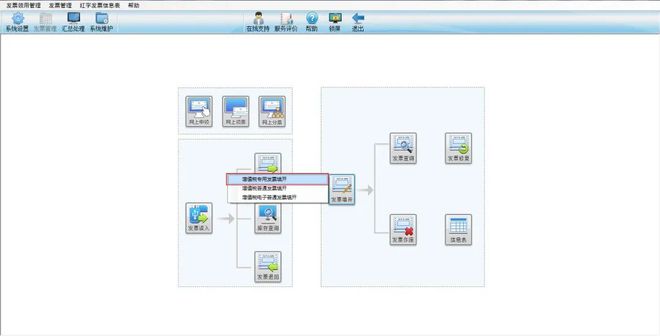

Ukey操作 1.使用Ukey登录增值税发票开票软件,按照正常开票流程,点击发票填开按钮。

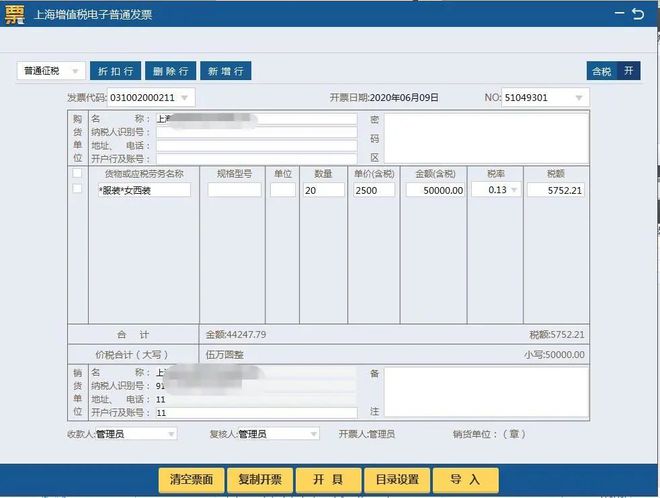

2.如下进入发票界面,按照折扣前开票金额填列发票信息:数量×原销售单价。

3.发票信息填列好后,点击折扣行按钮,将跳出折扣信息界面,在折扣框内输入折扣率或者折扣金额。

4.折扣信息填列完后,点击保存,再次检查发票金额是否有误,若没有问题正常打印出来即可。 折扣销售票面如下:

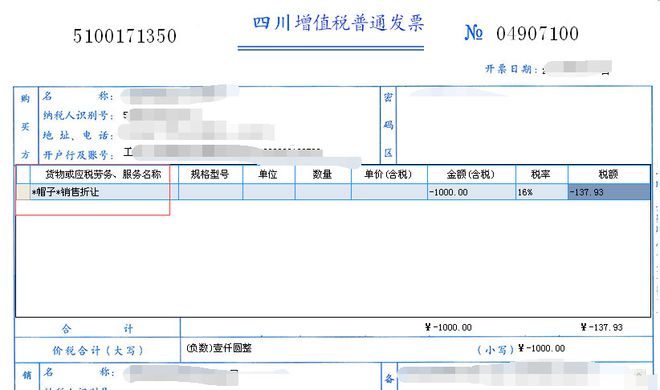

注意事项 1、 纳税人采取折扣方式销售货物,必须开具在同一张发票上。 根据《国家税务总局关于折扣额抵减增值税应税销售额问题通知》(国税函〔2010〕56号)规定: 纳税人采取折扣方式销售货物,销售额和折扣额在同一张发票上分别注明是指销售额和折扣额在同一张发票上的“金额”栏分别注明的,可按折扣后的销售额征收增值税。 未在同一张发票“金额”栏注明折扣额,而仅在发票的“备注”栏注明折扣额的,折扣额不得从销售额中减除。 2、 折扣商品与折扣行之间不能出现其他行。 3、 若是物品太多,需要清单折扣的,录入开票单位信息后,点击上方“清单”。 4、 严格按照折扣销售方式开具发票。 在实务中,部分开票人员在开具折扣销售发票时,选择了减少数量或者降低销售单价,以上两种开票方式都是不规范的。 假设:合同约定销售200吨商品,含税单价1000元/吨,金额20万元,由于商品色泽原因,公司给予销售折扣1万元。 开票人员A 按照190吨×100元/吨开具 开票人员B 按照200吨×950元/吨开具 以上两种开票都是不规范的。 理由:合同已约定数量、单价,若人为修改交易信息将导致开票信息与实际交易不符的情况,若需要修改数量、单价,建议最好签订补充协议。所以,还是严格按照销售折扣方式开具发票比较好。 2销售折让是指企业因售出商品质量不符合要求等原因而在售价上给予的减让。企业将商品销售给买方后,如买方发现商品在质量、规格等方面不符合要求,可能要求卖方在价格上给予一定的减让。 你比如说,销售方售出商品,在购买方使用过程中发现瑕疵,双方约定给予10%的价格折让,其实还有一种我们平时叫销售返利,其实也可以看做一种销售折让。 在增值税方面,“企业因售出商品的质量不合格等原因而在售价上给的减让属于销售折让,企业已经确认销售收入的售出商品发生销售折让,应当在发生当期冲减当期销售商品收入。” 如果发生销售折让,开具红字发票即可。 按照《国家税务总局关于纳税人折扣折让行为开具红字增值税专用发票问题的通知》(国税函[2006]1279号),纳税人销售货物并向购买方开具增值税专用发票后,由于购货方在一定时期内累计购买货物达到一定数量,或者由于市场价格下降等原因,销货方给予购货方相应的价格优惠或补偿等折扣、折让行为,销货方可按现行《增值税专用发票使用规定》的有关规定开具红字增值税专用发票。

如果折让能一一对应到销售时候商品明细,当然就直接以商品名字开具红字,如果是总价折让,无法分摊,那么可以直接采取开具总折让金额形式进行,大类编码直接保持和销售商品类别一致即可。这个时候折让和商品税目确认方面具有同质性,应该选用同一个商品编码进行开票。 3现金折扣是一种鼓励购买者快速支付他们账单的价格削减方式,其期限在净期限内变更。例如,2/10,净30 (2/10,net 30),意思是:如果在10 天内付款,购买者能够从发票面值中得到2%的折扣。否则,在30 天内支付发票的全部金额。并且,它常常是被注明或让人理解为30 天的信用期限后利息费用将增加。 商品卖出后,想让客户快还钱,少收款项相当于应收账款贴现的代价,记作财务费用,确认收入与开票均按折前价格操作。 购货方取得的“现金折扣”不属于增值税应税收入,当然也无需开具发票。 所得税方面,根据国家税务总局发布的《关于确认企业所得税收入若干问题的通知》(国税函〔2008〕875号)规定:债权人为鼓励债务人在规定的期限内付款而向债务人提供的债务扣除属于现金折扣,销售商品涉及现金折扣的,应当按扣除现金折扣前的金额确定销售商品收入金额,现金折扣在实际发生时作为财务费用扣除。 关于税前扣除凭证,国家税务总局2018年28号文规定,企业在境内发生的支出项目不属于应税项目的,对方为单位的,以对方开具的发票以外的其他外部凭证作为税前扣除凭证,所以实践中,我们凭双方盖章确认的有效合同、根据实际情况计算的折扣金额明细、银行付款凭据、收款收据等证明该业务真实发生的合法凭据据实列支。

以上是【会计之家小编整理:销售折扣、销售折让、现金折扣怎么开具发票?】,想了解更多相关内容,请访代理记账栏目>>

会计之家一站式创业服务平台,提供全面、专业、高效的企业服务。包括:代理记账、注册地址出租、代办公司注

册、会计记账、社保代理、会计代理、用友代理、出具审计报告、公司注销、办理公司营业执照、税务筹划服务等。

咨询“会计之家”客服,即可办理相关业务,客服电话 13522780767(刘经理) |